- La Haute-Corrèze

- Les services au quotidien

- Les démarches

Autorisations du droit des sols

Règles d’urbanisme

Depuis le 1er janvier 2022, vous avez la possibilité de déposer votre demande d’autorisation d’urbanisme par voie électronique et notamment par mail auprès de votre commune. Outre une démarche plus économique et plus écologique, cette alternative vous permet un gain de temps en vous offrant la possibilité de déposer votre dossier à tout moment où que vous soyez.

Le territoire est couvert par un plan local d’urbanisme intercommunal (PLUi) qui régit les règles d’urbanisme pour toutes les communes.

Cadastre.gouv.fr : le site du cadastre vous donne l’occasion d’accéder aux parcelles cadastrales gratuitement, en effectuant une recherche par référence cadastrale ou par adresse, et vous permet d’imprimer des extrais de plans nécessaires à la réalisation d’une demande d’urbanisme.

Géoportail de l’urbanisme : le site de Géoportail de l’urbanisme vous offre la possibilité de consulter la zone dans laquelle se situe votre projet et de vous rapporter au règlement du PLUi propre à cette zone.

Quel document demander et comment procéder ?

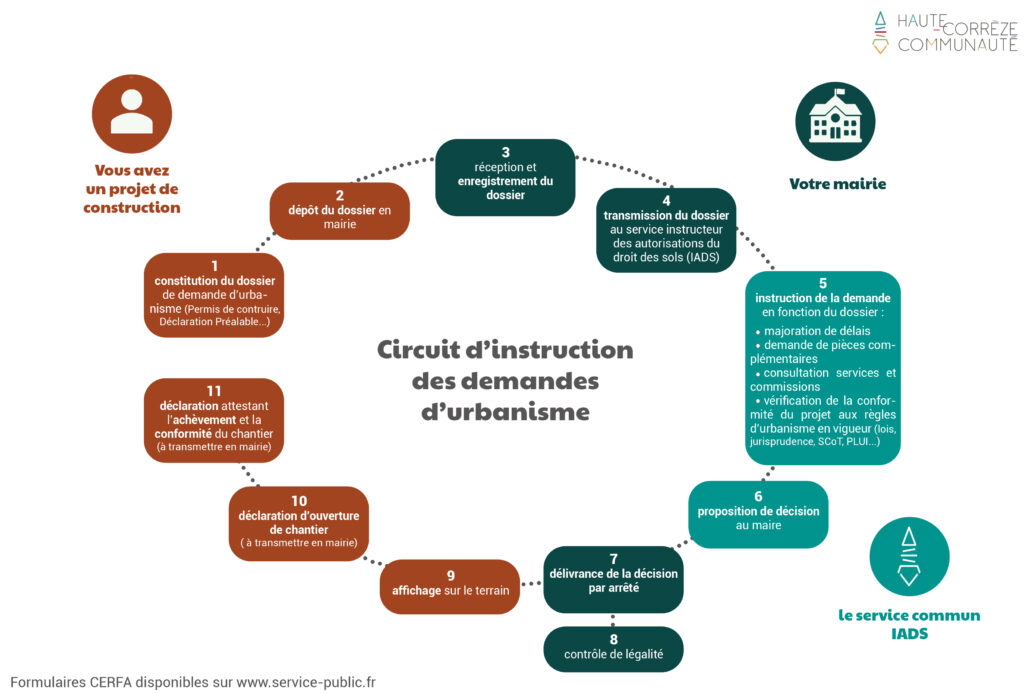

Comment se déroule ma demande ?

Impôt sur le revenu – Pension versée à son époux(se) ou ex-époux(se)

Vous voulez déduire de vos revenus les sommes versées ex-époux(se) ou à votre époux(se) ? C’est possible, sous certaines conditions, pour la pension alimentaire, la prestation compensatoire et la contribution aux charges du mariage. La prestation compensatoire vous peut donner droit à une réduction d’impôt. Nous vous indiquons les informations à connaître.

Vous êtes séparé, divorcé ou en instance de l’être

Vous êtes imposé séparément

La pension est versée à la suite d’une décision de justice ou d’une convention de divorce par consentement mutuel

La pension a un caractère alimentaire (nourriture, logement…).

Conditions à remplir pour déduire de vos revenus la pension alimentaire

Vous pouvez déduire de vos revenus la pension alimentaire que vous versez à votre époux(se) ou ex-époux(se) si vous remplissez les 4 conditions suivantes :

Si vous êtes séparé de fait et imposé séparément, la pension est déductible à condition de ne pas être excessive.

Montant à déduire

La somme à déduire correspond au montant de la pension éventuellement revalorisée par un jugement ou par vous-même.

Sommes non déductibles

Vous ne pouvez pas déduire les sommes versées comme dommages et intérêts (par exemple si le divorce est prononcé aux torts exclusifs d’un des époux).

De même, vous ne pouvez pas déduire les sommes versées à la suite d’un accord amiable.

Déclaration de la pension alimentaire versée

Vous devez indiquer le montant des sommes versées sur votre déclaration de revenus dans vos charges déductibles .

Réduction d’impôt pour le capital versé

Déduction des rentes versées.

Si vous versez à votre ex-époux(se) une prestation compensatoire après un jugement de divorce (ou une convention de divorce par consentement mutuel), vous pouvez la déduire de vos revenus ou bénéficier d’une réduction d’impôt.

L’imposition dépend des modalités de versement de la prestation compensatoire :

La situation dépend du mode et du délai de versement.

Vous pouvez bénéficier d’une réduction d’impôt si vous versez la prestation en une seule fois dans les 12 mois qui suivent le jugement de divorce devenu définitif.

La réduction d’impôt est de 25 % avec un maximum de 7 625 € (prestation retenue dans la limite de 30 500 € ).

Vous pouvez bénéficier d’une réduction d’impôt si vous versez la prestation étalée sur les 12 mois qui suivent le jugement de divorce devenu définitif.

La réduction d’impôt est de 25 % avec un maximum de 7 625 € .

Si vous payez les sommes à cheval sur 2 années, la réduction d’impôt est répartie sur 2 ans au prorata des versements effectués.

Si le capital est complété par une rente, vous avez droit aux 2 avantages suivants :

Vous devez indiquer le montant des rentes versées sur votre déclaration de revenus.

Votre ex-époux(se) doit déclarer les rentes reçues dans ses revenus.

Vous pouvez déduire de vos revenus les prestations compensatoires versées si vous versez la prestation étalée sur plus de 12 mois (à partir du jugement de divorce devenu définitif).

Indiquez les sommes versées dans vos charges déductibles, comme pour les pensions alimentaires.

Votre ex-époux(se) doit déclarer les sommes reçues dans ses revenus.

Vous pouvez déduire de vos revenus les prestations compensatoires versées.

Vous devez indiquer le montant des rentes versées sur votre déclaration de revenus.

Indiquez les sommes versées dans vos charges déductibles, comme pour les pensions alimentaires.

Votre ex-époux(se) doit déclarer les sommes reçues dans ses revenus.

En cas de cessation de vie commune sans dissolution du mariage, vous pouvez déduire la contribution aux charges du mariage que vous versez à votre époux(se), si vous et votre époux(se) faites des impositions distinctes.

Vous devez indiquer le montant des sommes versées sur votre déclaration de revenus, dans la partie “Charges déductibles”.

Votre époux(se) doit déclarer les sommes reçues dans ses revenus.

Impôt sur le revenu : déductions, réductions et crédits d’impôt

- Impôt sur le revenu : déclaration et revenus à déclarer

- Impôt sur le revenu : déductions, réductions et crédits d’impôt

- Prestation compensatoire

- Contribution aux charges du mariage

- Impôt sur le revenu – Déclaration de revenus annuelle

- Impôt sur le revenu – Pension alimentaire perçue par un conjoint ou un ex-conjoint

- Puis-je déduire une prestation compensatoire ?

Source : Ministère chargé des finances - Site des impôts

Source : Ministère chargé des finances - Fiscalité des pensions alimentaires

Source : Ministère chargé des finances - Je déclare mes réductions et crédits d’impôt

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Simulateur

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Déclaration 2024 des revenus 2023 – Réductions d’impôt et crédits d’impôt

Formulaire

- Code général des impôts : articles 79 à 81 quater

Régime fiscal (déduction du revenu imposable) de la prestation compensatoire versée sous forme de capital sur une période supérieure à 12 mois et de la contribution aux charges du mariage (article 80 quater) - Code général des impôts : articles 156 à 163 quinvicies

Abattement de 10 % sur les pensions et retraites (article 158) – Régime fiscal des pensions alimentaires et des prestations compensatoires (articles 156) - Code général des impôts : articles 193 à 199

Régime fiscal (réduction d’impôt) de la prestation compensatoire sous forme de capital 12 mois au plus ( article 199-19°) - Bofip-Impôts n°BOI-IR-BASE-20-30-20-40 relatif à la déductibilité des pensions alimentaires et des contributions aux charges du mariage

- Bofip-Impôts n°BOI-IR-RICI-160 relatif aux réductions d’impôt liées à la prestation compensatoire en matière de divorce

- Réponse ministérielle du 1er septembre 2015 relative au régime fiscal de la prestation compensatoire